Bij fraude en oplichting via een betaalrekening bij een bank kan de gedupeerde belang hebben bij inzage in de gegevens van de rekeninghouder. Is de bank verplicht om deze gegevens te verstrekken? Hoe oordeelt de rechter als de bank wordt aangesproken om privacy-gevoelige informatie over klanten te onthullen aan een derde?

Probleemomschrijving

Veel fraude en oplichtingszaken lopen “gewoon” over een bankrekening. Of het nu gaat om een babbeltruc, een vervalste factuur, om een op marktplaats bestelde maar nooit afgeleverde zaak of om een boilerroom die zegt geld te beleggen maar dat niet echt doet, de dader van fraude heeft een bankrekening nodig om de roofbuit af te vangen en door te sluizen of contant op te nemen en te verstoppen. Fraudeurs gebruiken natuurlijk vaak een valse identiteit, maar achter een bankrekening gaat een echte identiteit schuil, omdat de rekeninghouder zich (ooit) heeft gelegitimeerd toen de rekening werd geopend. Het is dus logisch dat slachtoffers van oplichting graag meer te weten willen komen van rekeninghouders. Dat kan belangrijke informatie opleveren over de persoon of personen die achter de oplichting schuilgaan.

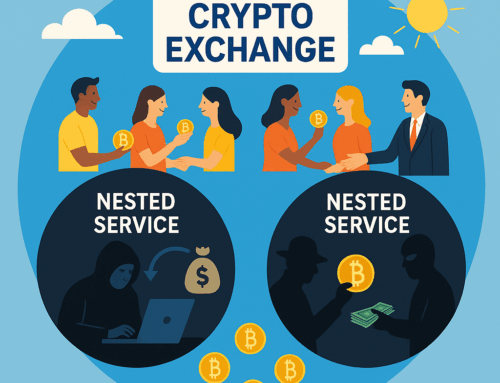

Katvangers en “money mule”

Bij simpele oplichtingsgevallen laat de dader zich betalen op zijn eigen rekening. Maar dan valt hij natuurlijk ook sneller door de mand en heeft hij minder tijd om geld weg te sluizen. Een oplichter kan ook een “katvanger” inzetten: iemand die zijn bankrekening tijdelijk “uitleent” door tegen een vergoeding zijn bankpas en inlogcode mee te geven. Dit wordt ook wel “money mule” genoemd. De rekening kan dan gebruikt worden voor het ontvangen van buit en het doorstorten van de buit naar een andere rekening, vaak in het buitenland. Pinnen kan ook, waarna het moeilijk kan worden het contant gemaakte geld te vinden. In beide gevallen raakt het geroofde geld buiten bereik van de gedupeerde. Slachtoffers hebben in zo’n geval belang bij informatie die niet bij hen, maar wel bij de bank bekend is. Banken zijn er doorgaans niet erg happig op om die informatie te geven. Banken zijn bang om verantwoordelijk te worden gesteld voor foute handelingen van hun klanten.

Bankgeheim

Het uitgangspunt is dat banken de NAW-gegevens van hun rekeninghouder geheim mogen houden. Dat geldt ook als een rekeninghouder van een bank verdachte of dader van fraude en oplichting is. Maar op dit uitgangspunt bestaan belangrijke uitzonderingen. Om te beginnen moeten banken meewerken met politie en justitie als informatie wordt gevorderd. Als een slachtoffer aangifte doet, kan de politie een onderzoek instellen en informatie vorderen bij een financiële instelling. Maar let op: de resultaten van dit onderzoek zijn voor intern gebruik bij justitie. Deze informatie wordt niet zomaar met slachtoffers gedeeld (er zijn uitzonderingen). Gedupeerden moeten in veel gevallen voor hun eigen belang opkomen, zeker bij een hoge schade. Justitie richt zich in de eerste plaats op strafrechtelijke vervolging, maar zover komt het niet altijd. Een slachtoffer kan een dader niet strafrechtelijk vervolgen, maar wel achter zijn geld aan. Bijvoorbeeld door beslag te leggen op de rekening van de fraudeur. Dat kan zelfs als de tenaamstelling onduidelijk is. Lees hier ons artikel over het verschil tussen de justitiële aanpak en de civielrechtelijke aanpak bij oplichting.

Gegevens worden soms vrijwillig verstrekt

Banken moeten dus verplicht meewerken met justitie, maar daar heeft een slachtoffer niet altijd baat bij. Een slachtoffer kan natuurlijk wel zelf een advocaat inschakelen en de bank aanspreken. Onze ervaring is dat banken in sommige ernstige gevallen wel degelijk vrijwillig (zonder gerechtelijke procedure) bereid zijn informatie te geven, in elk geval over de NAW-gegevens van hun rekeninghouders. Het verstrekken van gegevens over mutaties (doorbetalingen of opnames) gaat veel verder dan NAW-gegevens en is hoge uitzondering, maar ook niet geheel uitgesloten. Dat komt omdat banken zelf het risico lopen om aangesproken te worden wegens het schenden van hun zorgplicht tegenover derden (gedupeerden die geen klant zijn maar wel slachtoffer van een klant van de bank). Banken moeten namelijk via transactiemonitoring opmerkelijke (frauduleuze) transacties detecteren en zonodig blokkeren. Dat gaat niet altijd goed, en dan is de bank aansprakelijk voor de schade, zoals bij de zaak Footlocker/ING (lees hier meer). Soms werkt een bank niet mee aan gegevensverstrekking. Banken zitten klem tussen hun geheimhoudingsplicht tegenover hun eigen rekeninghouder – ook al handelt deze crimineel – en de derde die informatie opvraagt. Dat leidt tot de vraag hoe de rechter denkt over verstrekking van vertrouwelijke cliëntgegevens over rekeninghouders aan derden.

Toyota/ING zaak (factuurfraude)

Bij vonnis van 28 maart 2018 heeft de rechtbank Amsterdam de ING Bank veroordeeld om wel de persoonlijke gegevens van een rekeninghouder te verstrekken. Het betrof een zogenaamde art 843a procedure (exhibitieplicht). De eiser in de zaak was de Belgische tak van Toyota, die het slachtoffer was van factuurfraude. Factuurfraude is een vorm van oplichting waarbij een factuur wordt gestuurd die heel erg lijkt op een factuur van een bestaand (betrouwbaar) bedrijf, met als enige verschil dat een ander rekeningnummer wordt vermeld, zodat het geld bij de oplichter terecht komt. ING verweerde zich tegen de eis van Toyota maar kon zich niet verschuilen achter de privacybescherming. De rechtbank vond dat de rechten belangen van Toyota om het geldspoor te volgen zwaarder wogen dan de belangen van de frauderende rekeninghouder van ING.

Civiele zaak naast strafzaak

ING had overigens ook aangevoerd dat deze informatie ook verkregen kan worden via de strafrechtelijke route. In de eerste plaats is dat nog maar de vraag, want een slachtoffer kan niet bepalen hoe justitie een zaak aanpakt, noch kan justitie verplicht worden om deze informatie met een gedupeerde te delen. In de tweede plaats erkent de rechter het zelfstandige belang van Toyota als slachtoffer om de dader(s) civielrechtelijk aan te pakken. Deze overweging kan ook voor kleinere fraudezaken belangrijk zijn, omdat politie en justitie capaciteitstekorten hebben en nu eenmaal niet in elke zaak tot opsporing en vervolging overgaan. De slachtoffers kunnen dan toch hun eigen plan trekken, een advocaat inschakelen en maatregelen nemen.

Gepubliceerd door Marius Hupkes